Marchés et stratégies

10 points à avoir en tête avant la première baisse de taux de la Fed

Lors de la Conférence de Jackson Hole, Jerome Powell a indiqué que « le temps était venu » pour que la Fed commence à baisser ses taux directeurs. Cette baisse de taux devrait donc se produire lors du FOMC du 18 septembre. Il s’agira de la première baisse de taux de la Fed depuis mars 2020 et cette baisse interviendrait près de 14 mois après la dernière hausse de taux (27 juillet 2023). A cette occasion, nous rappelons ici 10 points à avoir en tête sur les baisses de taux de la Fed.

Publié le 03 septembre 2024

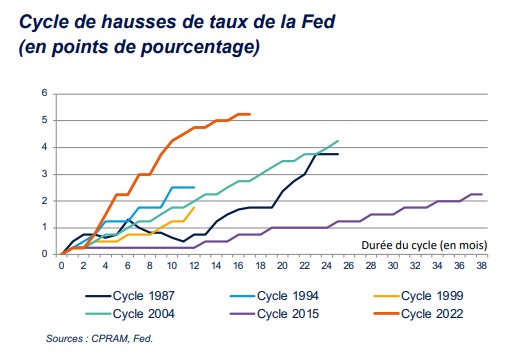

1 - C’est la fin du cycle de hausses de taux le plus brutal depuis le début des années 1980

Avec la poussée d’inflation la plus importante depuis les années 1970, la Fed s’est engagée à partir de mars 2022 dans le cycle de hausses de taux directeurs le plus brutal depuis le début des années 1980 : les taux directeurs ont été relevés de 525 bps en moins de 18 mois.

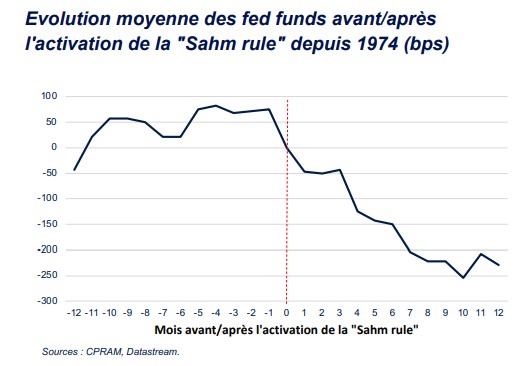

2 - Le chemin de taux directeurs lorsque le marché du travail se dégrade

Lors du FOMC de juillet 2024, la Fed a ramené l’objectif de plein emploi sur le même plan que l’objectif de stabilité des prix après deux années et demi de focalisation sur l’inflation. Cela s’explique en premier lieu par le retour de l’inflation proche de l’objectif des 2 % et par la remontée du taux de chômage, passé d’un plus bas de cycle de 3,4 % à 4,3 % en juillet. A cette occasion, la « Sahm rule » (une règle statistique qui date l’entrée en récession en fonction de la vitesse de la hausse du chômage) a été déclenchée. Depuis 1974, la Fed a baissé ses taux en moyenne d’un peu plus de 200 bps sur 12 mois une fois que la « Sahm rule » a été déclenchée.

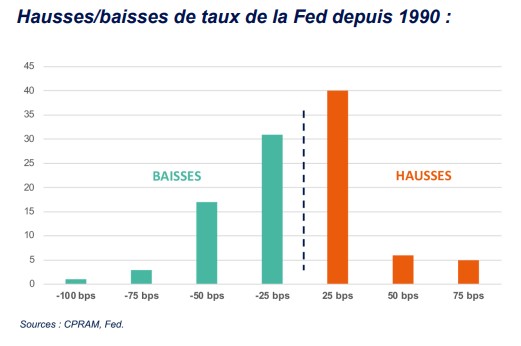

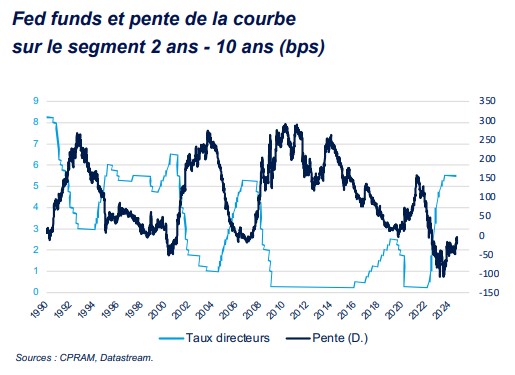

3 - Le côté asymétrique des mouvements de fed funds

Depuis 1990, la Fed a effectué 103 mouvements de taux directeurs, avec à peu près autant de baisses (52) et que de hausses (51). La distribution des mouvements de taux directeurs en fonction de leur amplitude est très asymétrique. Alors que près de 80% des hausses de taux (40 hausses) ont été des hausses de 25 bps, moins de 60 % des baisses de taux (31 baisses) ont été des baisses de taux de 25 bps. C’est notamment car une bonne part des baisses de taux ont lieu lors de phases de stress, économique ou financier, lors desquelles la Fed cherche à rassurer les agents économiques avec des actions spectaculaires.

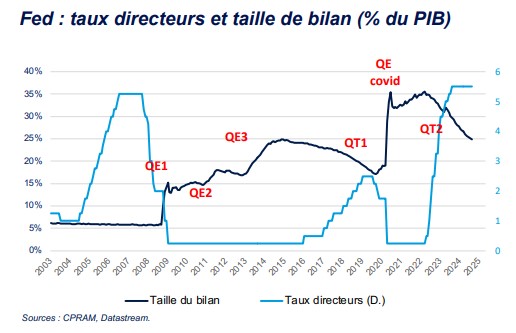

4 - Le lien avec politique de taux et politique de bilan

Depuis la crise financière de 2008, la Fed s’est mise à utiliser beaucoup plus franchement sa politique de bilan, via des opérations de Quantitative Easing (QE). Depuis cette époque, les politiques de taux et de bilan de la Fed ont globalement été synchronisées, les phases de baisses de taux étant couplées à des opérations de QE et les phases de hausses de taux étant couplées à des opérations de Quantitative Tightening (QT). Lors de ce cycle, la Fed a commencé à relever ses taux directeurs en mars 2022 et a démarré une opération de QT le 1er juin 2022. La Fed avait déjà réduit le rythme de son QT à partir du 1er juin 2024. Avec une première baisse de taux prévue pour le 18 septembre, il est probable que la Fed mette un terme à son opération de QT dans quelques mois. Néanmoins, étant donné que les « pertes » effectuées par la Fed récemment, il est peu probable que la Fed ne se lance dans une opération de QE agressive dans les prochains trimestres.

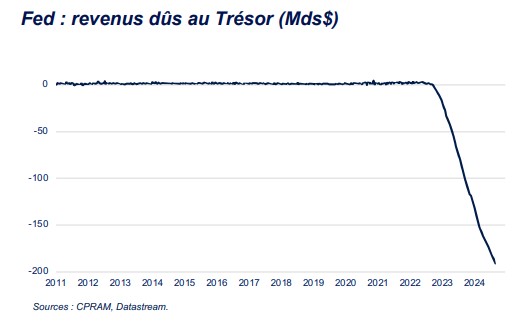

5 - Le lien entre politique de taux et profits de la Fed

La forte remontée des taux directeurs de la Fed a impliqué qu’elle a fortement fait augmenter ses dépenses d’intérêt (principalement les intérêts versés aux banques commerciales pour rémunérer leurs réserves excédentaires) et elle a accumulé 190 Mds $ de « pertes » depuis le début du cycle de resserrement monétaire. Il faudra que la Fed renoue avec les bénéfices dans la durée (cela sera le cas si elle baisse suffisamment ses taux directeurs) pour qu’elle se mette de nouveau à verser des dividendes au Trésor.

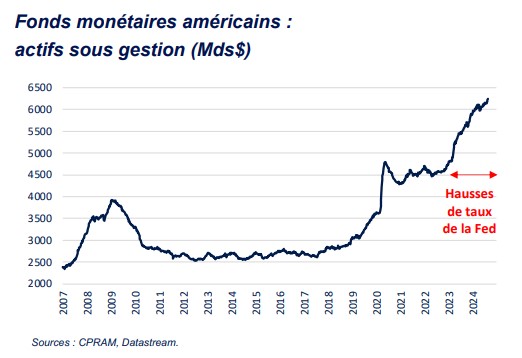

6 - Le lien avec les fonds monétaires américains

Alors que les flux vers les fonds monétaires avaient déjà été importants lors de la crise covid (fuite vers la sécurité), ils ont de nouveau très fortement augmenté avec le resserrement monétaire de la Fed, en raison de la forte hausse de leur rémunération. Les encours des fonds monétaires américains dépassent désormais 6200 Mds$. Au fur et à mesure des baisses de taux directeurs de la Fed, l’attractivité des fonds monétaires américains diminuera et des arbitrages vers d’autres classes d’actifs devraient se mettre en place.

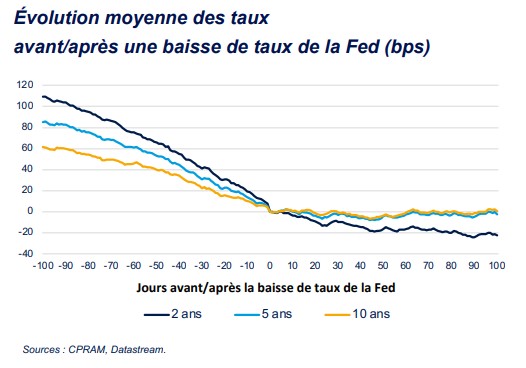

7 - La courbe des taux quand la Fed baisse ses taux directeurs

En toute logique, les phases d’assouplissement monétaire (respectivement de resserrement monétaire) mènent à une pentification (resp. d’aplatissement) de la courbe des taux. Sur le graphique suivant, nous représentons l’évolution moyenne des taux 2 ans, 5 ans et 10 ans avant et après les 52 baisses de taux de la Fed depuis 1990. Il est clair que les taux courts baissent davantage que les taux longs et on devrait donc assister prochainement à la dés-inversion de la courbe des taux.

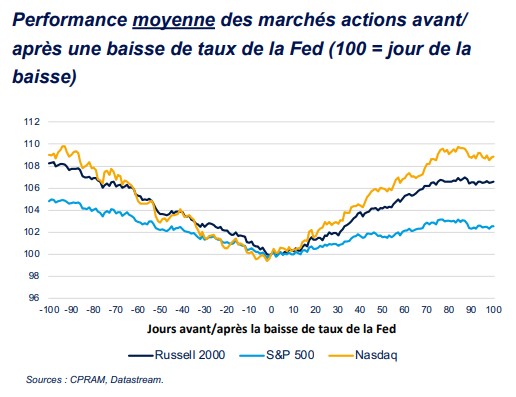

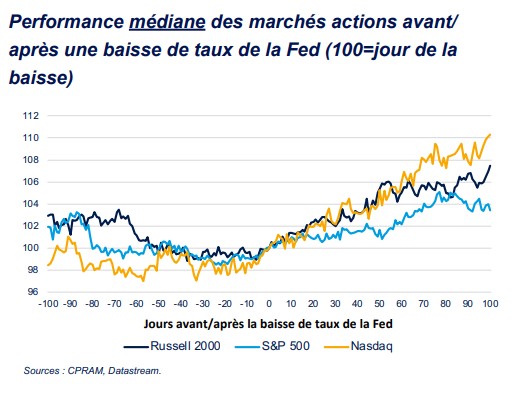

8 - Le marché actions quand la Fed baisse ses taux directeurs

En moyenne sur les 52 baisses de taux de la Fed depuis 1990, les marchés actions étaient en baisse avant les baisses de taux directeurs et rebondissaient après. Cela s’explique notamment car la Fed a baissé ses taux directeurs lors de phases de stress économique et financier et a rassuré les marchés par cette occasion (impliquant ainsi une hausse des marchés actions). En moyenne, le Nasdaq et le Russell 2000 ont surperformé le S&P 500 après les baisses de taux : les valeurs de croissance et les petites capitalisations surperforment. Cela se vérifie également lorsque l’on étudie l’évolution médiane des marchés lors de ces 52 baisses de taux.

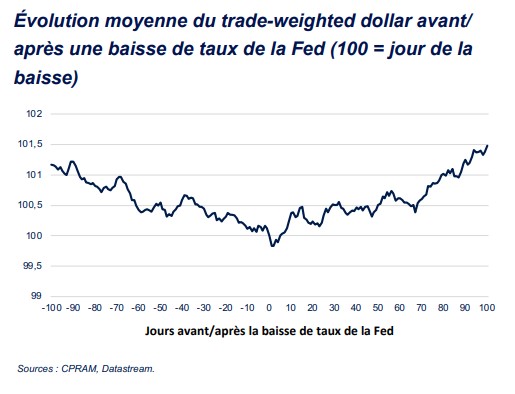

9 - Le dollar quand la Fed baisse ses taux directeurs

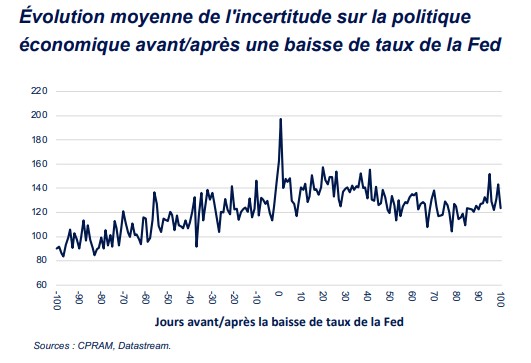

Ici, la difficulté de l’étude du comportement « moyen » du dollar lors des baisses de taux de la Fed réside dans le fait que le marché des changes est déterminé par le décalage des cycles monétaires des différentes banques centrales. Néanmoins, le « trade-weighted dollar » a été en moyenne en baisse avant les baisses de taux et en hausse après les hausses de taux depuis 1990. La même observation peut être faite pour l’évolution médiane. Comme dans le cas des marchés actions, le rebond du dollar à partir de la baisse de taux de la Fed peut également s’expliquer par le fait que les baisses de taux de la Fed ont rassuré les marchés lors des phases de stress économique et financier. Cela est corroboré par le fait que les indices d’incertitude économique se stabilisent en moyenne après des baisses de taux.

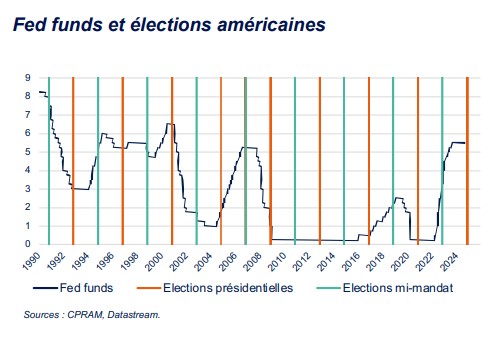

10 - Le lien avec les élections

A chaque élection présidentielle américaine, la même question revient : « La Fed osera-t-elle monter ou baisser ses taux directeurs avant l’élection ? ». Donald Trump a par exemple déclaré en juillet : la Fed « sait qu’elle ne doit pas » baisser les taux avant l’élection du 5 novembre car cela serait censé favoriser le candidat démocrate. Les insinuations sur les interférences politiques sont récurrentes mais pour plusieurs raisons, il est peu probable que la Fed modifie sa politique pour influer les élections :

- La Fed est généralement classée par les études universitaires comme l’une des banques centrales les plus indépendantes du pouvoir politique,

- Jerome Powell, nommé à la tête de la Fed par Donald Trump, a déjà montré en 2018 et 2019 qu’il n’hésiterait pas à tenir tête aux pressions politiques,

- Les cycles électoraux sont très courts aux EtatsUnis, les élections présidentielles ayant lieu tous les 4 ans et les mid-terms s’intercalant entre les élections présidentielles. Si le FOMC souhaitait influencer le résultat des élections, il devrait donc théoriquement le faire extrêmement souvent… et cela aurait débouché ces dernières décennies sur une inflation très instable or cela n’a pas été le cas.

L’étude de l’impact des baisses de taux de la Fed sur les marchés financiers lors des 35 dernières années montre que le début du cycle d’assouplissement monétaire de la Fed aura des répercussions importantes. Néanmoins, il convient de rappeler qu’il ne s’agit pas du seul déterminant de marché car d’autres facteurs joueront un rôle important sur les prochains mois (élections américaines, géopolitique, etc.).