Transition climatique et décarbonation de portefeuille : quels sont les enjeux ?

CPRAM a développé une expertise sur le climat depuis 5 ans et gère aujourd’hui environ 3.5 milliards d’euros d’encours sur des stratégies de transition climatique, sur l’ensemble des classes d’actifs, dont 3 milliards en fonds ouverts et 500m€ en fonds dédiés. Nous nous proposons ici de présenter notre méthodologie et d’introduire les travaux de recherche sur le thème de la décarbonation de portefeuille.

Publié le 11 décembre 2023

Comment sélectionnez-vous les entreprises en transition climatique ?

Il existe plusieurs méthodologies et métriques permettant d’analyser les enjeux de transition, c’est-à-dire l’alignement des entreprises et des portefeuilles avec les scénarios de décarbonation de l’économie. Chez CPRAM, nous avons choisi de combiner la trajectoire de décarbonation de nos portefeuilles qui s’inscrit dans un scénario 1.5°C, avec l’utilisation des données CDP1 et de l’initiative Science Based Target (SBT)2 pour sélectionner les entreprises ayant les meilleures performances environnementales et étant les plus engagées dans la transition climatique.

La base de données du CDP a une très bonne couverture sur toutes les classes d'actifs, avec aujourd'hui plus de 18 000 entreprises couvertes. L'analyse réalisée par le CDP regroupe tous les éléments de la performance climatique, tels que la réduction des émissions de gaz à effet de serre, les reportings environnementaux, les plans de transition globaux, etc. Le CDP envoie chaque année un questionnaire aux plus grosses entreprises et aux entreprises les plus polluantes pour évaluer leurs pratiques. Grâce à ce questionnaire construit à partir de 150 questions dans différents modules, avec des spécificités par secteur, ils effectuent une analyse détaillée de chaque entreprise qui donne lieu à un score sur lequel nous nous basons pour notre sélection de valeurs.

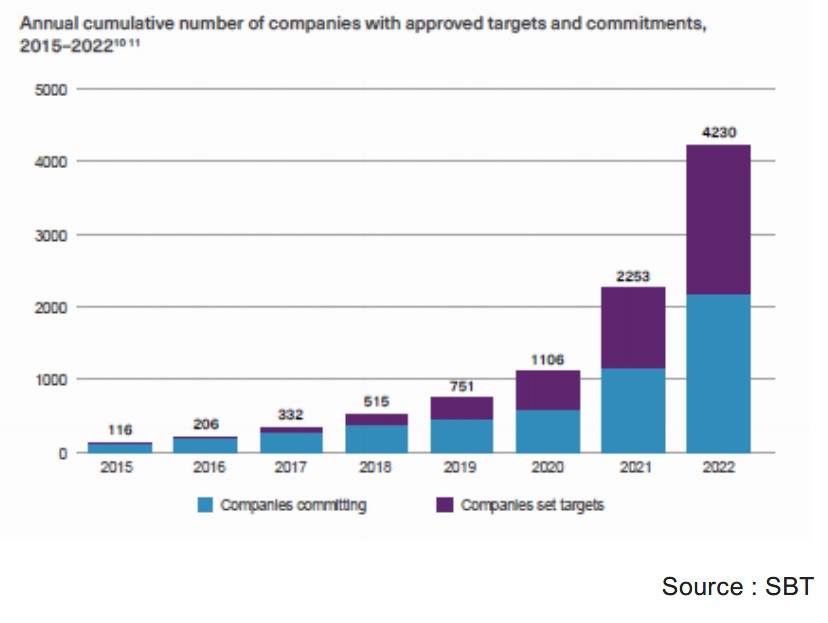

Nous nous appuyons également sur l’initiative SBT, qui a développé une méthodologie pour guider les entreprises dans la fixation d’objectifs de réduction de leurs émissions compatibles avec des scénarios scientifiques, et qui valide ces objectifs ou targets. SBT est le seul standard méthodologique qui est en train de s’imposer aujourd’hui, avec un développement très rapide puisqu’il y a aujourd’hui environ un tiers de la capitalisation boursière totale et la moitié de la capitalisation boursière européenne, mais aussi la moitié de la capitalisation boursière des secteurs à fort impact, qui sont engagés auprès de SBT, ce qui est très encourageant. SBT travaille actuellement sur un dispositif de contrôle régulier de la trajectoire des entreprises engagées (MRV – Measurement, Reporting and Verification), qui sera mis en place en 2024.

En complément, nous excluons les entreprises exploitant encore les énergies fossiles, celles qui ont les plus mauvaises pratiques ESG, soit sur la note globale, soit sur des sous-critères environnementaux, ainsi que celles qui font l'objet de controverses. L'objectif vise à ne pas investir dans des entreprises qui pourraient porter préjudice à l'environnement.

Au-delà de la sélection de titres, quelles métriques de transition appliquez-vous dans la construction de portefeuilles et pourquoi ?

Oui, au niveau de la construction de portefeuille, nous veillons à investir de manière significative dans les secteurs à fort enjeu tels que l'agriculture, l'énergie, la construction et les transports, qui sont clé pour la décarbonation de l’économie.

Enfin, il est important de noter que la trajectoire de décarbonation qui s’applique au portefeuille est plus pertinente si elle est combinée à toutes ces étapes. En effet, un portefeuille qui affiche une trajectoire de décarbonation sans exclusion des énergies fossiles compense plus facilement des intensités carbone très élevées par des intensités carbone beaucoup plus faibles, tout en continuant à financer des très mauvaises pratiques et en ayant finalement un impact négatif sur l’environnement. Par ailleurs, si le portefeuille affiche une trajectoire de décarbonation mais qu’il n’est pas investi dans les secteurs à fort enjeu, il n’accompagne pas la décarbonation de l’économie. Et enfin, pour que la décarbonation du portefeuille reflète la décarbonation de l’économie, il faut qu’elle provienne majoritairement des entreprises sélectionnées et non pas du turnover réalisé par le gérant, qui pourrait investir progressivement dans des entreprises avec des intensités carbone de plus plus faibles. C’est pourquoi la sélection basée sur les notes CDP et l’engagement SBT est importante : plus on sélectionne des entreprises engagées pour réduire leurs émissions plus on maximise les chances d’avoir les bons candidats à la décarbonation et donc l’impact environnemental réel.

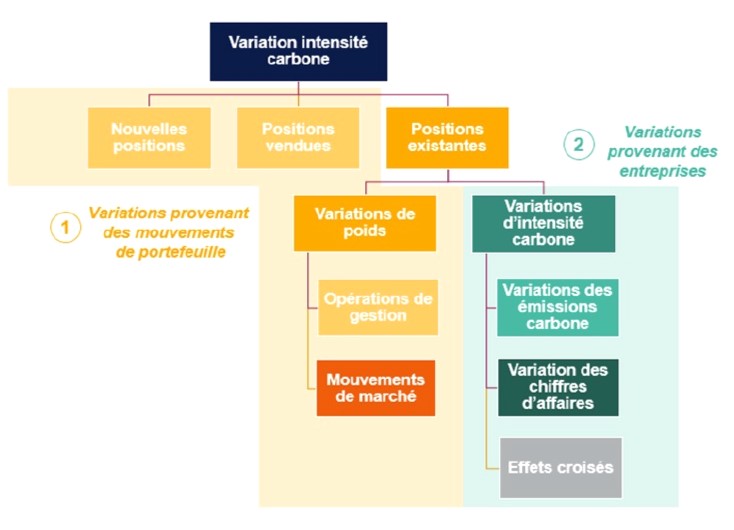

C’est la raison pour laquelle il nous semble important de décomposer les différents effets de la trajectoire de décarbonation pour bien identifier ce qui vient des efforts réellement réalisés par les entreprises et ce qui vient des mouvements de portefeuille. Nous avons construit un modèle d’attribution de décarbonation qui peut s’appliquer à l’intensité carbone ou à tout indicateur extra-financier, à condition d’avoir la granularité de données nécessaire à l’exercice.

Comment identifier la contribution réelle des entreprises dans la décarbonation du portefeuille ?

Le schéma ci-dessous explique notre méthodologie et des différents effets que nous avons pu identifier:

- Dans la variation de l’intensité carbone provenant des entreprises détenues (partie en vert sur le graphique), il est important de s’intéresser à la contribution des émissions carbone en absolu. Si la décarbonation des entreprises est tirée par la hausse de leurs chiffres d’affaires, et que les émissions continuent à augmenter, alors nous ne respecterons pas les budgets carbone donnés par les scientifiques.

- Dans la variation de l’intensité carbone provenant des mouvements de portefeuille (partie en jaune sur le graphique), il est intéressant de distinguer les effets provenant des achats/ventes de titres et des variations de poids des titres au sein de l’allocation, pouvant être liées à des opérations de gestion ou à l’effet marché.

Pouvez-vous nous donner un exemple plus concret ?

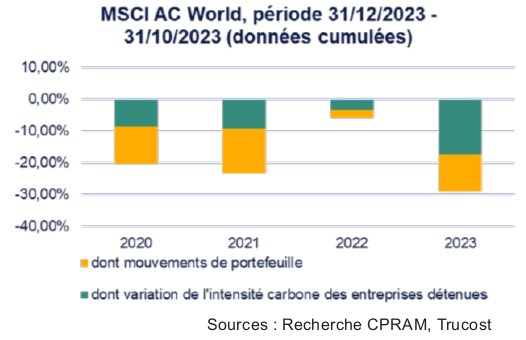

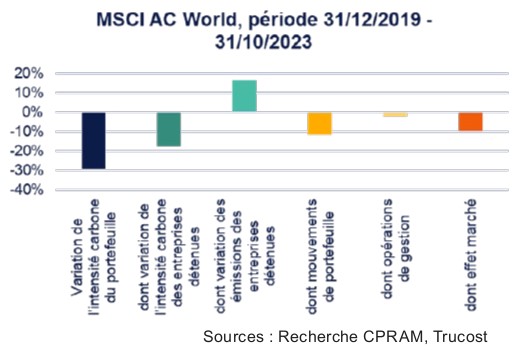

Regardons les deux graphiques ci-dessous, si on analyse la variation de l’intensité carbone de l’indice MSCI AC World Index3 (3000 titres environ) sur la période Janvier 2020 – Novembre 2023, on estime une réduction de l’intensité carbone d’environ 30% sur la période. C’est en première lecture, une bonne nouvelle ; mais si on regarde la décomposition plus précise sur le 2ème graphique, on se rend compte que l’histoire est un peu moins belle. Les entreprises ont en réalité augmenté leurs émissions sur la période, et que la baisse des intensités a été plutôt tirée par la hausse des chiffres d’affaires et l’effet marché, car des valeurs avec des intensités carbone globalement plus faibles que l’indice ont eu des performances très élevées. Il s’agit notamment des 7 valeurs communément appelées « magnifiques ».

On peut également regarder les efforts réalisés par secteur sur la période et identifier les secteurs qui ont le plus contribué à l’augmentation des émissions carbone sur la période : il s’agit des matériaux, de l’énergie et des outils technologiques, qui ont été fortement mis à l’épreuve pendant la période du COVID 19 et ont fortement rebondi ensuite, ce qui explique la forte hausse de leurs émissions. Bien entendu, ces analyses sont à enrichir sur des périodes plus longues. En effet, elles couvrent une période très particulière durant laquelle les émissions carbone ont beaucoup baissé en raison de l’épidémie de COVID 19 puis ont fortement augmenté avec la reprise de l’activité, qui se matérialise sur les années 2022 et 2023 en raison du décalage dans les publications des émissions. De plus, cela semble évident, mais les analyses seront d’autant plus pertinentes que les données reportées par les entreprises seront fiables. En particulier, les changements de méthodologie ou de périmètre sur le scope 3 peuvent impacter les résultats. Nous comptons notamment sur la règlementation CSRD pour améliorer la qualité des données.

L’étude a été illustrée ici sur un indice, mais elle est également pertinente pour tous les portefeuilles climat gérés activement. Ce type d’analyse est un outil précieux pour nos gérants, car cela leur permet de bien comprendre la décarbonation de leurs portefeuilles mais aussi de mesurer l’importance de la sélection des valeurs les plus engagées pour que cette décarbonation provienne des entreprises dans lesquelles ils investissent et reflète bien la décarbonation de l’économie…

2. Science-based Target initiative : partenariat entre le CDP, le Pacte mondial des Nations unies, le World Resources Institute et le Fonds mondial pour la nature.

3. Nous utilisons les données Trucost pour les intensités carbone, scope 1, 2 et 3 upstream.