21 mars 2024

5ème Baromètre annuel de l’Investissement Responsable CPRAM

Paris, le 21 mars 2024 – CPRAM présente les conclusions de son Baromètre de l’Investissement Responsable, réalisé pour la 5ème année consécutive en collaboration avec INSIGHT AM. Ce baromètre a pour singularité de rassembler à la fois les vues d’épargnants et de conseillers financiers. Parmi les conclusions de cette édition figurent le fait que la réglementation semble agir comme un accélérateur pour les conseillers ou encore que la perception des événements climatiques récents semble avoir influencé les préférences thématiques au sein de l’offre d’investissement responsable. Enfin, les efforts de pédagogie et l’apport de preuves explicites de l’impact des investissements doivent se poursuivre pour convaincre encore plus largement.

Les fonds « responsables » sont devenus des produits financiers répandus

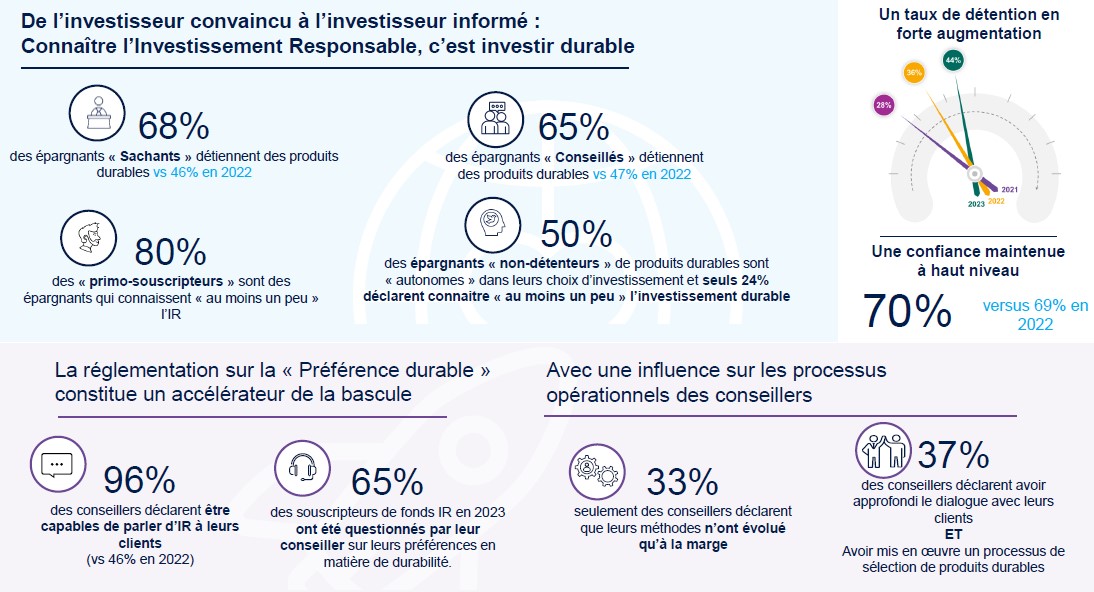

Le Baromètre CPRAM révèle la forte progression du taux de détention de véhicules d’investissement responsable : 44% des répondants disposent désormais de fonds qualifiés d’investissement responsable dans leur épargne, contre 36% en 2022.

La détention de ce type de produits ne se limite pas aux épargnants « convaincus » mais a gagné nombre d’épargnants informés de façon directe ou indirecte : plus de 2 épargnants « sachants » sur 3 (68%) sont investis en produits durables, contre 46% en 2022 et plus de 65% d’épargnants « conseillés » sont investis en produits durables contre 47% en 2022. Enfin, 1 épargnant « autonome » sur 3 déclare n’avoir jamais entendu parler des fonds durables. Ils représentent la catégorie qui en détient le moins (26%).

Par ailleurs, si le taux de réinvestissement des détenteurs de produits durables se révèle limité (25%), les réinvestissements sont majoritairement réalisés par les épargnants ayant déjà fortement investi. Le taux de conquête de nouveaux investisseurs reste, quant à lui, encore faible avec seulement 7% de primo-souscripteurs en 2023.

Enfin, 2 tiers des souscripteurs en 2023 indiquent favoriser le double objectif de performance financière et d’impact avéré.

L’environnement et le climat en tête des thématiques d’investissement

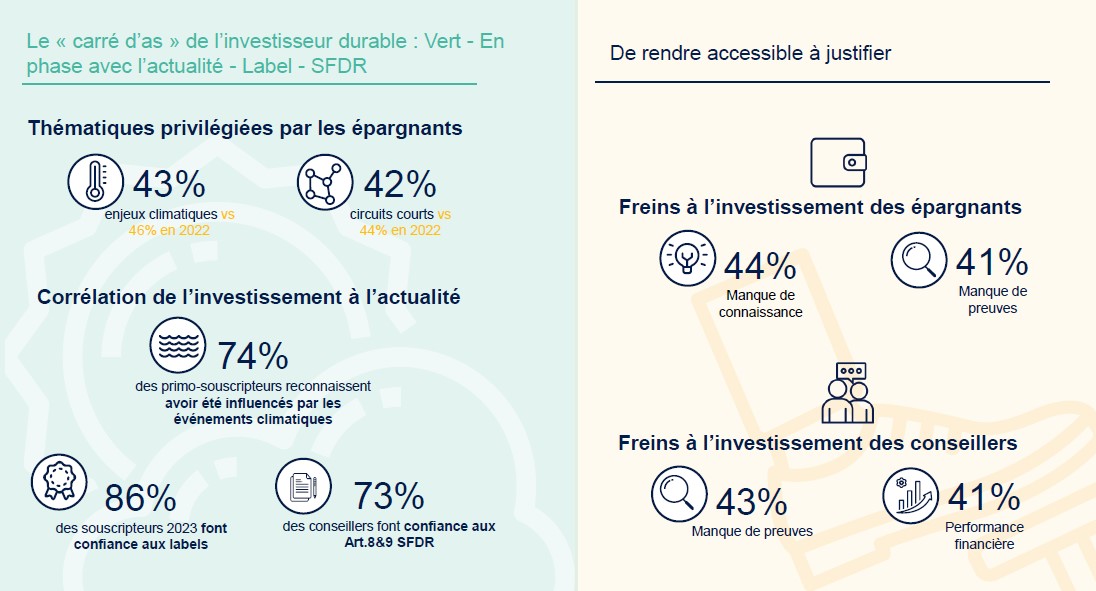

Les enjeux environnementaux ressortent très nettement en 1ère position des thèmes plébiscités par les épargnants (42%), suivi de près par la thématique du « consommer et produire local » (41%).

Au sein de ces enjeux environnementaux, la lutte contre le changement climatique (44%), l’accès à l’eau (40%) et la biodiversité (40%) sont en tête des préférences.

Le lien entre évènements climatiques et souscriptions aux produits durables est par ailleurs assez net : 3 primo-souscripteurs sur 4 reconnaissent être influencés par l’actualité dans leurs choix. En 2023, l’éducation a également été mise en avant par 1 épargnant sur 3, possiblement en écho aux débats de société sur le système scolaire. Plus généralement, les conseillers font part d’une demande en hausse pour les fonds multithématiques.

Des barrières encore à lever notamment via des efforts pédagogiques et l’apport de preuves explicites

Le Baromètre CPRAM révèle que le manque de connaissance reste le 1er frein à l’investissement responsable (44%). Le taux de connaissance des non-détenteurs est faible à 24%, quand celui des primo-souscripteurs atteint 80%. Près d’1 non-détenteur sur 3 (30%) indique que le manque de connaissance constitue son principal frein à l’investissement responsable.

Seconde barrière, le manque de preuves est évoqué par toutes les catégories d’investisseurs y compris par les primo-souscripteurs qui sont un quart à attendre des justifications explicites de la part des fournisseurs de produits. C’est aussi le cas pour les conseillers dont 43% placent le manque de preuves comme frein principal à l’investissement. La performance (41%) et le manque de clarté de la réglementation (36%) complètent le podium.

Ainsi des efforts de pédagogie de la part des sociétés de gestion semblent encore nécessaires aussi bien auprès des investisseurs finaux que des conseillers.

La règlementation, accélérateur pour les conseillers et donc pour les épargnants

Le niveau de connaissance des conseillers sur l’investissement responsable s’est fortement accru, passant de 79% en 2022 à 96% en 2023. Une meilleure connaissance du sujet permet de mieux convaincre de la pertinence de cet investissement. Si près d’un tiers des conseillers considèrent l’investissement responsable avant tout comme une conviction, il reste encore parfois perçu comme une contrainte ou une obligation.

Cette connaissance et cette perception influencent directement la relation client. En 2023, plus de 4 souscripteurs sur 5 déclarent avoir reçu une proposition sur un produit durable de la part de leur conseiller et 65% des souscripteurs de fonds durables indiquent avoir été questionnés par leur conseiller sur leurs préférences en matière de durabilité.

D’autre part, 37% des conseillers déclarent que la préférence durable renforce la nécessité d’instaurer un dialogue plus approfondi avec leurs clients et la mise en oeuvre d’un processus de recherche et de sélection de produits dédiés. Dans un 1er temps, les conseillers s’appuyaient sur les bases de données pour sélectionner les produits répondant aux préférences de leurs clients (45% en 2022 versus 10% en 2023). Aujourd’hui, grâce à une meilleure maîtrise des enjeux, c’est la recherche propre qui prime à 59%, l’appui sur la réglementation SFDR pour 39% et la relation avec leurs fournisseurs privilégiés pour 27%.

Arnaud Faller, CIO de CPRAM, commente : « CPRAM continue de décrypter les attentes et les habitudes des épargnants et des conseillers financiers en matière d’investissement responsable. Si nous pouvons nous réjouir que l’engouement pour ce type d’investissement se confirme, le travail de pédagogie reste primordial pour démontrer sa pertinence et cela signifie pour nous de continuer à fournir aux conseillers toutes les informations nécessaires à la bonne compréhension et à la promotion de l’investissement responsable. »

Vanessa Cottet, Responsable ESG de CPRAM, commente : « Le Baromètre 2023 prouve que l’investissement responsable rentre dans une phase de maturité : l’investisseur veut en savoir plus et le conseiller a su prendre en main les outils à sa disposition. L’actualité climatique, sociale, et politique permet de mettre en lumière les enjeux globaux qui sous-tendent l’investissement responsable. CPRAM propose depuis plusieurs années des stratégies innovantes qui répondent aux besoins exprimés sur des thématiques environnementales et sociales. Communiquer sur celles-ci et sur la preuve du bénéfice environnemental ou social, notamment à travers des rapports, études et exemples, permet de ramener l’investissement responsable dans le quotidien de l’épargnant et l’investisseur. »

Méthodologie du 5ème baromètre de l’investissement responsable

L’étude a été réalisée, en France, par Opinion Way et Spoking Polls auprès d’un panel représentatif de 1001 épargnants et 200 conseillers financiers (Conseillers en Gestion de Patrimoine et Banquiers Privés).

- Pour les épargnants : étude réalisée entre le 30 novembre et le 6 décembre 2023, sur la base de 1001 personnes, âgées de plus de 18 ans, possédant une assurance-vie, un PEA ou un compte titres, et/ou ayant une épargne de plus de 10 000 €, interrogées par Opinion Way via un questionnaire auto administré en ligne.

- Pour les conseillers : étude réalisée entre le 12 novembre 2023 et le 5 janvier 2024, auprès de 200 personnes (30 conseillers en banques privées, 135 conseillers en gestion de patrimoine dont 35 gérant plus de 150 millions d’euros), interrogées par Spoking Polls via des entretiens téléphoniques.